Inhoud

- Inleiding

- Besluit Uitsluiting Aftrek

- Privévervoer

- Horeca

- Werkkostenregeling en BUA

- Afsluiting

1. Inleiding

Als uitgangspunt geldt dat een btw-ondernemer de btw op kosten voor ingekochte goederen en diensten in aftrek kan brengen als deze worden gebruikt voor het verrichten van btw-belaste prestaties. Aan het einde van het boekjaar moet de ondernemer nagaan of hij een correctie moet maken voor eerder in aftrek gebrachte btw op aangeschafte goederen en diensten die (deels) consumptief zijn gebruikt door bijvoorbeeld personeelsleden of relaties.

Deze correctie moet een btw-ondernemer maken op basis van het Besluit Uitsluiting Aftrek van voorbelasting (“BUA“).

Een eventuele correctie moet de ondernemer verwerken in de btw-aangifte die ziet op het laatste tijdvak van het boekjaar. Vaak is dat de btw-aangifte die ziet op de maand december of het vierde kwartaal. Ook als geen daadwerkelijke BUA-correctie gemaakt moet worden, is het onze ervaring dat de Belastingdienst vaak om inzage in de gemaakte berekening vraagt.

In deze handleiding informeren wij u over de belangrijkste punten van de BUA-correctie, alsmede over de jaarlijkse btw-correctie voor het privégebruik van de auto van de zaak en een aantal andere aftrekbeperkingen.

2. Besluit Uitsluiting Aftrek

2.1 Hoofdregel

Het BUA bepaalt dat de aftrek van btw in beginsel is uitgesloten voor goederen en diensten die de ondernemer weliswaar in het kader van zijn bedrijf heeft aangeschaft, maar een consumptief karakter hebben. Hierbij geldt dat het BUA pas tot een correctie leidt als er in het boekjaar begunstigden zijn die in totaal voor meer dan EUR 227 (kostprijs, exclusief btw) zijn bevoordeeld. Het gaat om goederen en diensten die worden gebruikt voor:

- Het geven van relatiegeschenken en andere giften; en

- Het aan het personeel verlenen van bepaalde prestaties.

2.1.1 Relatiegeschenken en andere giften

De btw die verband houdt met kosten die worden gemaakt voor het geven van relatiegeschenken en anderen giften, kan op grond van het BUA niet in aftrek worden gebracht. Voor deze aftrekbeperking geldt als voorwaarde dat de begunstigde de btw voor 70% of meer niet in aftrek zou kunnen brengen als hij het relatiegeschenk zelf had aangeschaft.

Onder relatiegeschenken moet worden verstaan geschenken die een ondernemer om zakelijke redenen of uit vrijgevigheid aan anderen geeft. Bijvoorbeeld aan afnemers, leveranciers of andere zakelijke relaties. Van andere giften is sprake bij verstrekkingen die uit vrijgevigheid plaatsvinden en geen zakelijke reden hebben.

Als een ondernemer relatiegeschenken geeft of giften doet aan een buitenlandse relatie, blijft het BUA onder voorwaarden buiten toepassing.

Spaaracties

De Belastingdienst neemt het standpunt in dat goederen die gratis worden verstrekt n.a.v. een spaaractie, geen relatiegeschenk vormen. De btw op dergelijke gratis verstrekte goederen is aftrekbaar als het goed een inkoopwaarde heeft van maximaal EUR 15 (exclusief btw), of een monster is.

Winacties

De Belastingdienst neemt het standpunt in dat de btw op goederen die als prijs bij een winactie worden verstrekt niet aftrekbaar is.

2.1.2 Personeelsvoorzieningen

Op grond van het BUA wordt de aftrek van btw mogelijk uitgesloten bij aangeschafte goederen en diensten die de ondernemer gebruikt voor bepaalde categorieën personeelsvoorzieningen. Deze categorieën zijn als volgt.

Het verlenen van huisvesting

Hieronder valt het verstrekken van woonruimte aan (buitenlandse) werknemers.

Wanneer sprake is van bijzondere omstandigheden die de ondernemer ertoe dwingen om bijvoorbeeld de kosten van huisvesting van buitenlandse uitzendkrachten te dragen, is onder voorwaarden geen sprake van het verlenen van huisvesting als bedoeld in het BUA en is de btw op de kosten van huisvesting in beginsel wel aftrekbaar.

Ook de btw op zakelijke hotelovernachtingen is onder voorwaarden aftrekbaar.

Het uitkeren van loon in natura

Deze categorie ziet onder andere op het verstrekken van kerstpakketten, presentjes, bepaalde kleding en het privégebruik van de mobiele telefoon of computer. Over de omvang van het privégebruik van de mobiele telefoon worden vaak praktische afspraken gemaakt met de Belastingdienst (al dan niet met de uitkomsten van een bepaalde steekproef).

Het geven van gelegenheid tot sport en ontspanning

Onder het gelegenheid geven tot sport en ontspanning vallen onder andere niet-zakelijke personeelsuitjes, kaartjes voor een voorstelling en bijvoorbeeld een abonnement op een sportschool.

Het aanbieden van privévervoer

Bij het aanbieden van privévervoer moet worden gedacht aan het verstrekken van OV-bewijzen, het verzorgen van groepsvervoer en het vervoeren van personeel met eigen vervoermiddelen van de ondernemer. Let op: woon-werkverkeer vormt voor het BUA privévervoer.

Het verstrekken van een auto van de zaak, besloten busvervoer en, onder voorwaarden, het verstrekken van een fiets, vallen buiten de aftrekbeperking van het BUA. Op deze zaken gaan wij in onderdeel 3 nader in.

Andere verstrekkingen voor persoonlijke doeleinden van het personeel

Voor andere verstrekkingen die worden gegeven aan het personeel en die niet vallen onder een van die hiervoor genoemde categorieën, bevat het BUA een restbepaling. Hieronder vallen diverse vormen van (mede)gebruik van bedrijfsgoederen en diensten ten gunste van persoonlijke behoeften.

Toegestane personeelsverstrekkingen

Het verstrekken van specifieke personeelsvoorzieningen valt onder voorwaarden buiten de toepassing van het BUA. Deze uitzondering geldt bijvoorbeeld voor de uitgaven voor outplacement, een voor de onderneming (onder voorwaarden) noodzakelijke verhuizing van een personeelslid en (onder voorwaarden) het verstrekken van spijzen en dranken.

Outplacementdiensten zijn diensten die zien op het op een zo kort mogelijke termijn vinden van een nieuwe, passende baan voor een werknemer. De btw die hieraan toerekenbaar is kan een ondernemer op de gebruikelijke wijze in aftrek brengen.

2.2 Kantineverstrekkingen

Het verstrekken van spijzen en dranken aan personeel vanuit bijvoorbeeld bedrijfskantines en automaten wordt op grond van het BUA niet aangemerkt als personeelsvoorziening die valt onder de hiervoor genoemde categorieën. Voor het verstrekken van spijzen en dranken aan het personeel kent het BUA een aparte regeling, de zogenoemde kantineregeling.

In beginsel geldt hierbij dat het verstrekken van eten en drinken aan personeel een btw-belaste prestatie vormt (belast met 9%). Deze btw dient een ondernemer af te dragen in de reguliere btw-aangifte. De ondernemer is ook btw verschuldigd als de vergoeding bijvoorbeeld door de werknemer wordt betaald door inhouding op het salaris. De btw die drukt op de inkopen, de inventaris, het eventuele onderhoud, etc. is daarbij in de loop van het jaar volledig aftrekbaar. In de laatste btw-aangifte van het boekjaar moet vervolgens worden bepaald of een gedeelte van de in aftrek gebrachte btw moet worden terugbetaald, omdat sprake is van een bevoordeling.

De eventuele bevoordeling moet worden beoordeeld aan de hand van een specifieke berekening. De berekening lichten wij hierna nader toe.

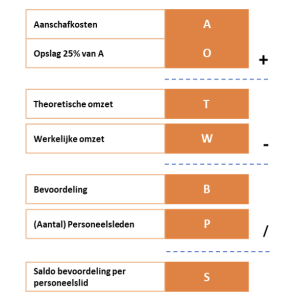

Ten eerste dient een ondernemer een opslag “O” van 25% te berekenen op de aanschafkosten (exclusief btw) “A” van het eten en drinken. Dit wordt de theoretische omzet genoemd “T”. Daarvan wordt de werkelijke omzet (inclusief btw) “W” afgetrokken. Als dat tot een positieve uitkomst leidt, heeft er een bevoordeling “B” plaatsgevonden. Om de bevoordeling per personeelslid te bepalen dient “B” te worden gedeeld door het aantal personeelsleden “P” dat gebruikmaakt van de verstrekkingen. Het saldo “S” hiervan is de uiteindelijke bevoordeling per personeelslid. De bevoordeling telt mee voor de BUA-drempel van EUR 227.

Er moet in ieder geval een correctie worden gemaakt wanneer de bevoordeling per personeelslid meer bedraagt dan EUR 227. De correctie voor de kantine bedraagt dan 9% btw over “S” x aantal personeelsleden.

2.3 Bepalen BUA correctie

Op basis van het BUA vindt slechts een beperking van de btw-aftrek plaats als een ondernemer begunstigden in een (boek)jaar in totaal voor meer dan EUR 227 (kostprijs exclusief btw) heeft bevoordeeld.

Wanneer de drempel van EUR 227 wordt overschreden, wordt de aftrek van btw op de kosten die samenhangen met de begunstiging geheel uitgesloten. Het drempelbedrag is dus niet een “voor zover”-drempel, maar een “alles-of-niets”-drempel. Deze drempel dient per begunstigde te worden bepaald. Als er begunstigden zijn voor wie de BUA-drempel is overschreden, moet de ondernemer alleen voor deze begunstigden een btw-correctie maken.

Als voor begunstigden een bevoordeling in de kantine heeft plaatsgevonden voor meer dan EUR 227, of in combinatie met de overige verstrekkingen meer dan EUR 227 bedraagt, dan moet de ondernemer allereerst een btw-correctie maken op basis van de kantineregeling. Als de overige verstrekkingen aan deze begunstigden onder de BUA-drempel blijven, hoeft de ondernemer voor de overige verstrekkingen geen btw-correctie te maken. Is het bedrag van de overige verstrekkingen boven de BUA-drempel, dan moet de ondernemer ook voor deze verstrekkingen een BUA-correctie maken. Behoudens de kantineregeling, is er verder geen “afpelmethode” meer.

Wanneer een ondernemer zijn personeel voor de bedoelde verstrekkingen een bedrag in rekening brengt, blijft het recht op aftrek van btw bestaan tot een maximum van het bedrag van de verschuldigde omzetbelasting over de in rekening gebrachte vergoeding. Let op dat eigen bijdragen van begunstigden voor de berekening van het totaal, per 1 januari 2024 niet meer van de uitgaven van een ondernemer mogen worden afgetrokken.

3. Privévervoer

3.1 Auto van de zaak

Een ondernemer kan in beginsel de btw die ziet op de aanschaf of lease van een bedrijfsauto in aftrek brengen (voor zover de ondernemer btw-aftrekgerechtigde prestaties verricht). Hetzelfde geldt voor de btw op bijvoorbeeld onderhoud en brandstofkosten.

Als de werknemer de auto ook privé gebruikt (waaronder woon-werkverkeer), moet de ondernemer een btw-correctie maken voor de gedurende het jaar in aftrek gebrachte btw op autokosten. Voor zogenoemde ambulante werknemers kunnen andere regels gelden.

3.1.1 Correctie op basis van werkelijk gebruik

De correctie moet in beginsel worden berekend op basis van een sluitende kilometeradministratie. Op basis hiervan kan worden berekend wat de verhouding is tussen zakelijk en privégebruik.

3.1.2 Correctie op basis van forfaitaire regeling

Wanneer het werkelijk gebruik niet kan worden vastgesteld op basis van een sluitende kilometeradministratie, is goedgekeurd dat gebruik kan worden gemaakt van de forfaitaire regeling. De forfaitaire regeling houdt in dat de correctie privégebruik wordt gesteld op een vast percentage van 2,7% van de catalogusprijs van de auto, inclusief btw en bpm.

Let op dat wanneer bij de aankoop van de auto geen btw in aftrek is gebracht (bijvoorbeeld bij aanschaf van een marge-auto of een auto die van een particulier is gekocht) gebruik kan worden gemaakt van een lager vast percentage, namelijk 1,5% van de catalogusprijs van de auto, inclusief btw en bpm.

Daarnaast gelden er onder voorwaarden alternatieve methoden voor de vaststelling van het privégebruik.

Het komt voor dat een ondernemer van de werknemer een eigen bijdrage ontvangt voor de auto van de zaak. Is de verschuldigde btw voor deze eigen bijdrage hoger dan de btw-correctie op basis van het forfait, dan is de ondernemer het hogere btw-bedrag verschuldigd.

3.2 Fiets van de zaak

Het BUA kent een aparte regeling voor fietsen (inclusief E-bikes). Deze regeling houdt in dat de terbeschikkingstelling van een fiets aan een werknemer voor het vervoer tussen de woonplaats van de werknemer en het werk, onder voorwaarden niet wordt aangemerkt als personeelsvoorziening door de ondernemer. Dit betekent dat een ondernemer de btw over de aanschaf van de fiets dan volledig in aftrek kan brengen en niet hoeft te corrigeren. Dit geldt tot een btw-bedrag van EUR 130 (21/121 van EUR 749). Als een eigen bijdrage van de werknemer wordt ontvangen, is die bijdrage voor de bepaling van het aftrekbare btw-bedrag, aftrekbaar van de aankoop- of totale leaseprijs.

Deze uitzondering op het BUA geldt als aan de volgende voorwaarden wordt voldaan:

- In het kalenderjaar en de twee voorafgaande kalenderjaren is aan de werknemer geen fiets verstrekt of ter beschikking gesteld; en

- In de periode vanaf het moment dat de fiets is verstrekt of ter beschikking wordt gesteld tot het einde van het kalenderjaar en in elk van de twee daaropvolgende kalenderjaren, mag niet voor 50% of meer van het aantal reisdagen van de werknemer worden voorzien in een andere vergoeding of ander vervoer.

Als aan de voorgaande voorwaarden is voldaan, is het voor de ondernemer in beginsel mogelijk om de btw over de aanschaf van de fiets volledig (of tot maximaal EUR 130) in aftrek te brengen. De werknemer mag de fiets overigens ook privé gebruiken.

3.3 Besloten busvervoer

Op grond van het BUA is de btw op de kosten voor het woon-werkverkeer van personeel niet uitgesloten van aftrek als dit vervoer geschiedt in de vorm van besloten busvervoer.

Onder besloten busvervoer wordt verstaan het personenvervoer per bus, niet zijnde openbaar vervoer. Een bus is hierbij gedefinieerd als motorrijtuig dat is ingericht voor het vervoer van meer dan acht personen, waarbij de bestuurder niet is inbegrepen.

Voor het regelen van het busvervoer is het niet van belang of de ondernemer het vervoer zelf verzorgt of hier opdracht toe geeft aan een vervoersondernemer. Daarnaast is het niet van belang dat het besloten busvervoer steeds naar dezelfde werkplaats of naar wisselende werkplaatsen is.

4. Horeca

De btw op uitgaven voor eten en drinken die personen in het kader van het hotel-, pension-, café-, restaurant- en aanverwant bedrijf ter plaatse nuttigen en daar voor een korte periode verblijf houden, is niet aftrekbaar. Het is daarbij niet van belang of deze kosten zakelijk zijn.

Deze aftrekbeperking valt niet onder het BUA, waardoor deze kosten niet hoeven te worden meegenomen bij de berekening van de BUA-drempel van EUR 227.

Let op dat onder voorwaarden is goedgekeurd dat ondernemers de btw die aan hen in rekening is gebracht ter zake van het verstrekken van eten en drinken dat ter plaatse wordt gebruikt, in aftrek kunnen brengen. Dat is het geval als een ondernemer deze prestatie niet afneemt als eindgebruiker, maar op zijn beurt dezelfde prestatie verricht en de kosten separaat doorbelast aan een derde en ter zake daarvan (horeca-)btw in rekening brengt. De btw-aftrekbeperking vindt dan plaats bij deze derde.

5. Werkkostenregeling en BUA

De zogenoemde werkkostenregeling (“WKR“) bepaalt in welke mate vergoedingen en verstrekkingen aan de werknemer aan de heffing van loonbelasting zijn onderworpen. Ondanks dat er tussen de behandeling van vergoedingen en verstrekkingen voor de btw en de WKR overeenkomsten zijn, zijn er ook verschillen.

Zo kunnen de waarderingsregels van verstrekkingen verschillen. Als voorbeeld kan worden gedacht aan de waardering van de ov-kaart, de verstrekking van mobiele telefoons, maaltijden op de werkplek en de fietsenregeling. Daarnaast moet in de WKR voor de bepaling van de “vrije ruimte” rekening worden gehouden met de bedragen inclusief btw, terwijl in de btw voor de bepaling van de BUA-drempel de vergoeding exclusief btw in aanmerking wordt genomen.

Deze verschillen moeten goed in beeld worden gebracht en hier moet ook in de btw- en loonadministratie rekening mee worden gehouden. Posten die voor het BUA verzameld zijn, kunnen ook gevolgen hebben voor de WKR en posten die in de WKR verzameld zijn kunnen ook relevant zijn voor de BUA-berekening. Onze loonheffingsspecialisten kunnen u nader informeren over de toepassing van de WKR.

6. Afsluiting

Op basis van deze handleiding raden wij aan om voor de laatste btw-aangifte over het jaar 2024 na te gaan of er eventuele correcties dienen te worden gemaakt ten aanzien van een van de hiervoor genoemde onderwerpen.

Als u naar aanleiding van deze handleiding vragen heeft of als er nog vragen onbeantwoord zijn gebleven na het lezen hiervan, neem dan gerust contact op met ons btw-team via de onderstaande contactgegevens.

Een Pdf-versie van deze handleiding is te openen via deze link.