Op 31 december eindigt de Brexit transitie-periode. Voert uw bedrijf handel met het Verenigd Koninkrijk? Dan moet u tijdig de gevolgen in kaart brengen en o.a. conversies in uw ERP- of boekhoudsysteem doorvoeren. Mogelijk moet u ook een UK btw-nummer aanvragen en een EORI-nummer dat begint met GB.

Let op: Levert u pakketjes met een intrinsieke waarde van maximaal GBP 135 (ex btw)? Dan moet u met UK-btw, btw factureren, tenzij de afnemer een geldig UK btw-nummer heeft of als u levert via een online marktplaats zoals Amazon.

Hieronder gaan wij in op de btw-behandeling per 1 januari 2021.

Goederenlevering NL – UK

Nederlandse btw-behandeling

Als u vanuit Nederland goederen levert naar de UK, is dit vanaf 1 januari 2021 altijd een exportlevering. Uw bedrijf stuurt een factuur met 0% Nederlandse btw. De factuur verwerkt u in rubriek 3a van de Nederlandse btw-aangifte. U moet aan de hand van de uitvoerdocumentatie wel kunnen aantonen dat de goederen de EU hebben verlaten. Bijvoorbeeld aan de hand van de “confirmation of exit”, die de douane stuurt als de gedane uitvoeraangifte is aangezuiverd.

U vermeldt op de factuur “export-supply”.

UK btw-behandeling

De UK btw-gevolgen voor uw bedrijf hangen af van de betrokken situatie. Uw bedrijf moet mogelijk een UK btw-nummer aanvragen en een EORI-nummer dat begint met GB.

Goederen/pakketjes met een intrinsieke waarde van maximaal GBP 135

Levert uw bedrijf dergelijke goederen/pakketjes aan UK-afnemers die geen btw-nummer hebben, zoals particulieren? Dan moet uw bedrijf met UK-btw facturen en een UK btw-nummer aanvragen. De bestaande drempel van GBP 70.000 vervalt per 1 januari 2021. Er is ook geen btw-registratiedrempel.

Heeft uw afnemer een geldig UK btw-nummer? Dan is de verschuldigdheid verlegd naar uw afnemer. U kunt dan zonder UK-btw factureren. U vermeldt het UK btw-nummer van de afnemer op de factuur en de tekst ” reverse charge – customer to account for VAT to HRMC”.

Bij de toepassing van de “135-regel” is er in de UK geen invoer-btw verschuldigd. Ook invoerrechten blijven achterwege. Wel moet een douaneaangifte worden ingediend. Hiervoor moet u een EORI-nummer aanvragen dat begint met GB.

Levering via een online marktplaats?

Let op: levert u via een online marktplaats? Dan is dit platform de UK-btw verschuldigd. Het onze ervaring dat het online marktplaatsen hun verkopers hierover al aan het informeren zijn,

Goederen/pakketjes met een hogere intrinsieke waarde

Voor deze goederen moet bij de UK douane een aangifte ten invoer worden ingediend, waarop ook het GB EORI-nummer vermeld moet worden. Naast invoer-btw zijn – afhankelijk van de goederenclassificatie – ook invoerrechten verschuldigd.

Als uw bedrijf het niet wenselijk vindt dat uw afnemer de douaneformaliteiten verzorgt, kunt u ervoor kiezen om de douaneaangifte namens uw bedrijf in te dienen. U moet dan een UK btw-nummer aanvragen en UK-btw betalen voor de levering van de ingevoerde goederen.

Voor de invoer kunt u gebruik maken van bijvoorbeeld een douane-agent of expediteur.

Daarnaast kunt u HRMC verzoeken om gebruik te maken van een regeling om de invoer-btw niet direct aan de douane te betalen, maar in uw btw-aangifte aan te geven. In dezelfde btw-aangifte kunt u deze btw weer in aftrek brengen.

Levert u via een online marktplaats? Dan is de levering in de UK onder voorwaarden belast met 0% UK-btw.

Goederenlevering UK – NL

Als uw bedrijf goederen inkoopt vanuit de UK, dan moeten de goederen ten invoer worden aangegeven bij de Nederlandse douane. Naast de verschuldigde invoer-btw, zijn er eventueel invoerrechten verschuldigd. De invoer-btw wordt in de regel betaald door de logistiek dienstverlener, die de btw vervolgens aan uw bedrijf doorbelast. Afhankelijk van de btw-status van uw bedrijf, kunt u de invoer-btw in rubriek 5b van de btw-aangifte weer in aftrek brengen.

Artikel 23-vergunning

Voert uw bedrijf regelmatig goederen in, dan kunt u de Nederlandse Belastingdienst vragen om een zogenoemde artikel-23 vergunning. Op basis van deze vergunning is het niet nodig om de invoer-btw direct bij invoer aan de douane te betalen. Uw bedrijf kan de invoer dan verwerken in rubriek 4a van de btw-aangifte en de verschuldigde invoer-btw (onder voorwaarden) in dezelfde aangifte weer in aftrek brengen.

Diensten NL – UK (B2B)

Verricht uw bedrijf diensten aan een in de UK gevestigde ondernemer (zonder dat de dienst wordt verleend aan een in de EU gevestigde vaste inrichting voor de btw van deze ondernemer), dan zijn deze diensten niet belast met (EU) btw. U kunt dan een factuur sturen zonder btw. In aanvulling op de reguliere factuurvereisten, adviseren wij om op de factuur te vermelden “outside the scope of VAT”

Als bewijs dat uw afnemer een ondernemer is, adviseren wij ook om het desbetreffende geldige UK btw-nummer op de factuur te vermelden.

De factuur hoeft u niet te verwerken in uw Nederlandse btw-aangifte.

Bepaalde diensten blijven echter belast met Nederlandse btw, bijvoorbeeld de verstrekking (in Nederland) van hotelaccommodatie, personenvervoer, catering en het verlenen van toegang tot bijvoorbeeld een beurs.

Diensten NL – UK (B2C)

Verricht uw bedrijf diensten aan in de UK wonende particulieren, dan zijn deze diensten als uitgangspunt belast met 21% Nederlandse btw. De btw-regelgeving bevat echter een overzicht van diensten die uw bedrijf toch zonder btw kan facturen.

Afhankelijk van de aard van de dienst, is uw bedrijf vanuit UK oogpunt mogelijk UK-btw verschuldigd. Dit leidt tot een UK btw-registratie. Dit is bijvoorbeeld het geval voor elektronische diensten. De UK kent vooralsnog geen vereenvoudigd systeem om UK-btw voor elektronische diensten te betalen, zoals dat wel in de EU is ingevoerd.

Terugvragen UK-btw

Nederlandse ondernemers die geen UK btw-nummer hebben, moeten de UK inkoop-btw terugvragen via een aparte elektronische teruggaafprocedure. Het teruggaafverzoek moet worden ingediend via het portaal van de Nederlandse Belastingdienst. Dit portaal blijft voor het terugvragen van btw uit de UK nog geopend tot en met 31 maart 2021 (23.00h).

Wij adviseren om niet tot de laatste dag te wachten met het indienen van het btw-teruggaafverzoek voor UK-btw uit 2020. Op dit moment is nog niet duidelijk hoe uw onderneming UK-btw uit 2021 moet terugvragen. HRMC werkt op dit moment aan een pilot.

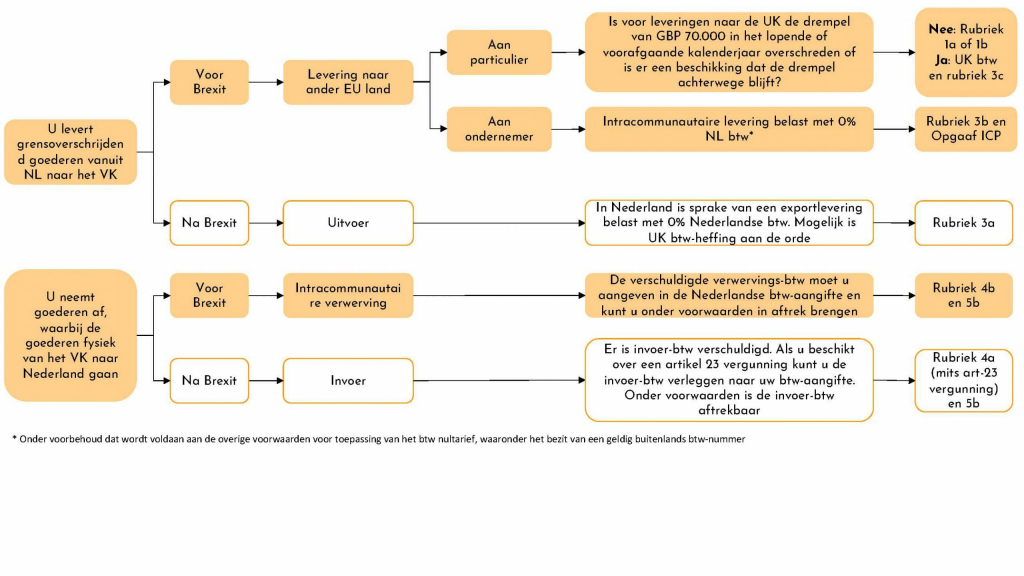

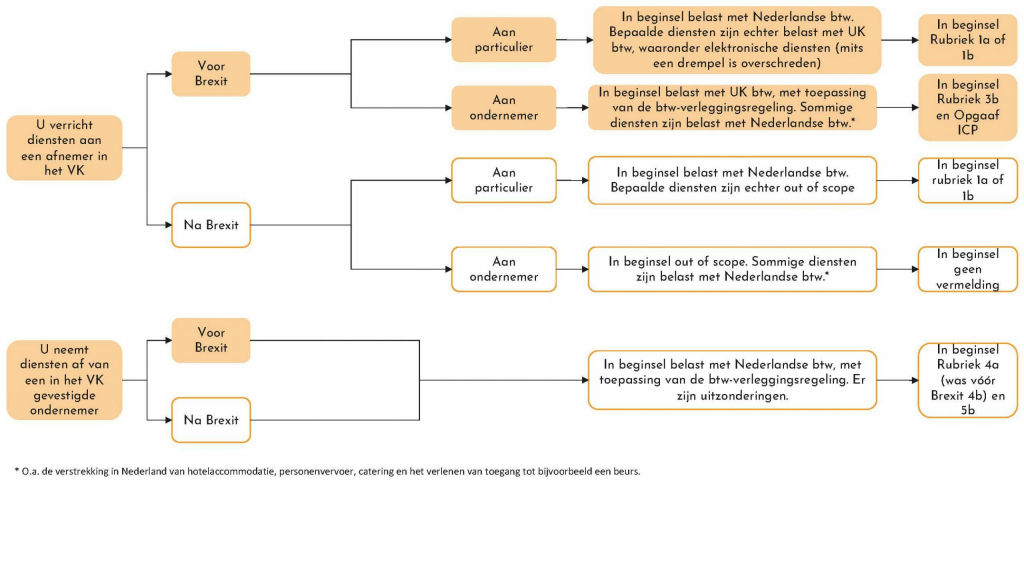

Wat een hoop tekst, kan dit eenvoudiger?

Hieronder treft u een kort schematisch overzicht aan.

HVK Stevens is uiteraard graag bereid om uw bedrijf te ondersteunen. Neemt u hiervoor, of bij vragen, contact op met het btw-team of uw vaste contactpersoon.