Een belangrijk onderdeel van de fiscale planning bij familiebedrijven, maar ook zeker bij andere ondernemingen, is de overdracht van de onderneming naar de volgende generatie. Een reguliere overdracht van een onderneming gaat doorgaans gepaard met de heffing van belasting(en). Een dergelijke heffing kan de gewenste overdracht aan de volgende generatie aanzienlijk frustreren. Om belasting te betalen zijn liquide middelen benodigd. Indien deze uit de onderneming dienen te worden onttrokken, kan dit verminderde mogelijkheden voor de bedrijfsvoering betekenen of zelfs het einde van de onderneming. Dat is ongewenst en dit heeft de wetgever ook ingezien. Daarom zijn in de Wet Inkomstenbelasting 2001 (hierna: Wet IB 2001) en in de Successiewet 1956 (hierna: SW 1956) verschillende bepalingen opgenomen om de overdracht bij bedrijfsopvolging te faciliteren.

Dit artikel maakt onderdeel uit van een drieluik van artikelen over de bedrijfsopvolgingsregeling in de Wet IB 2001 en SW 1956. In dit eerste onderdeel behandelen wij de bedrijfsopvolgingsregeling in het algemeen. Wij gaan nader in op de ontstaansgeschiedenis van de bedrijfsopvolgingsregeling en behandelen de verschillende bepalingen in de Wet IB 2001 en de SW 1956. In ons tweede artikel zullen wij nader ingaan op het vereiste dat sprake dient te zijn van ondernemingsvermogen en de behandeling van verschillende soorten aandelen, waaronder cumulatief preferente aandelen. Tot slot zullen wij in ons derde artikel de vereisten behandelen die gesteld worden aan de schenker/nalater en aan de verkrijger.

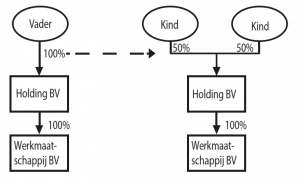

Zowel voor ondernemingen in de inkomstenbelasting (bijvoorbeeld eenmanszaken) alsook voor ondernemingen die in een vennootschap worden gedreven en worden gehouden via een aandelenbelang zijn bepalingen opgenomen voor een fiscaal vriendelijke overdracht. Wij zullen ons beperken tot de overdracht van ondernemingen in de vennootschapsbelasting die worden gehouden via aandelen onder het aanmerkelijk belangregime. De belastingheffing zonder faciliteiten kan in dat geval al gauw oplopen tot 40%. Ter illustratie hebben wij hieronder een veel voorkomende structuur opgenomen waarin de onderneming van vader – die wordt gehouden via een persoonlijke holding – geheel wordt overgedragen aan de kinderen. Dit kan gebeuren door schenking of bij overlijden. Een dergelijke overdracht leidt tot ten minste een belastbaar feit voor de inkomstenbelasting en voor de schenk- of erfbelasting. Hierna gaan wij van de volgende situatie uit bij de overgang van een belang in een onderneming:

1. Ontstaansgeschiedenis bedrijfsopvolgingsregeling

1.1. Wet inkomstenbelasting

De oorsprong van de bedrijfsopvolgingsregeling met betrekking tot de (huidige) aanmerkelijk belangregeling ligt bij de invoering van het Besluit op de Inkomstenbelasting 1941. In dit besluit was echter nog geen goede regeling opgenomen voor de fiscale gevolgen in geval van overlijden. Overlijden impliceerde geen vervreemding waardoor er bij de erflater niets te belasten viel. Voor de verkrijger gold de waarde in het economische verkeer van de aandelen op het tijdstip van de vererving als verkrijgingsprijs. Omdat de aanmerkelijk belangwinst werd vastgesteld op basis van de overdrachtsprijs minus de verkrijgingsprijs, betekende dit dat de bij de erflater geaccumuleerde waardestijging dus ook niet bij de erfgenamen kon worden belast.

Daarnaast ontbrak tevens een regeling voor schenking van aandelen.

Dit veranderde bij het wetsvoorstel Wet op de inkomstenbelasting 1958 waarin in artikel 34 de situatie werd opgenomen van schenken en overlijden. Heel uitgebreid was de regeling echter nog niet:

“4. Met betrekking tot een schenking van aandelen of winstbewijzen worden onderscheidenlijk de overdrachtsprijs voor de schenker en de kosten van verkrijging voor de begiftigde gesteld op de waarde welke ten tijde van de schenking daaraan in het economische verkeer kan worden toegekend.

5. Met betrekking tot krachtens erfrecht opgekomen aandelen of winstbewijzen gelden als kosten van verkrijging die, welke gelden voor de erflater.”

De bepalingen worden voor het eerst daadwerkelijk in de wet verankerd in de Wet op de inkomstenbelasting 1964. Hierdoor was de eerste wettelijke bedrijfsopvolgingsregeling een feit. Met ingang van 1 januari 2010 is de regeling fundamenteel gewijzigd en zijn de bepalingen opgenomen in afdeling 4.3 van de Wet IB 2001 (Aanmerkelijk belang) onder artikel 4.17a (erven) en artikel 4.17c (schenken).

1.2. Successiewet

De oorsprong van de bedrijfsopvolgingsregeling in de Successiewet is terug te voeren op artikel 17 Invorderingswet 1845 (hierna: IW 1845). Daarin was de mogelijkheid opgenomen om kwijtschelding van belasting te verkrijgen, alsmede de mogelijkheid om uitstel van betaling te verkrijgen bij schenking of vererving van ondernemingsvermogen. Bij de wijziging van de Invorderingswet in 1989 is de kern van de faciliteit overgenomen in artikel 25 Invorderingswet 1990 (hierna: IW 1990) (uitstel van betaling). De uitstelfaciliteit in artikel 25 lid 3 IW 1990 luidde:

“Bij algemene maatregel van bestuur kunnen regels worden gesteld met betrekking tot het verlenen van uitstel van betaling voor de duur van ten hoogste vijf jaren in de gevallen waarin belastingaanslagen in de rechten van successie of schenking zijn opgelegd en door de voldoening daarvan zonder uitstel een sociaal-economisch dan wel cultureel belang in gevaar zou komen.”

Deze bepaling is ontleend aan de betalingsregeling uit de Successiewet. In de Memorie van Toelichting met betrekking tot artikel 25 lid 3 IW 1990 wordt direct ook de gedachte achter de bedrijfsopvolgingsregeling zichtbaar:

De voorgestelde regeling heeft met name tot doel een knelpunt weg te nemen dat zich voordoet bij bedrijfsopvolging ten gevolge van het overlijden van een ondernemer. Bij diens overlijden zijn de erfgenamen of legatarissen successierecht verschuldigd over hun verkrijging. (…). Zulk een liquiditeitsprobleem vormt een gevaar voor de continuïteit van de onderneming. Door de invoering van een betalingsregeling, op grond waarvan het successierecht gefaseerd over een periode van vijf jaar mag worden voldaan, zonder dat gedurende deze periode rente is verschuldigd, wordt aan dit liquiditeitsprobleem tegemoet gekomen, zodat de continuïteit van de onderneming bij het overlijden van een ondernemer beter is gewaarborgd. Het hiervoor gesignaleerde knelpunt kan zich niet alleen voordoen bij de verkrijging van een onderneming, maar ook bij de verkrijging van aandelen die in het vermogen van de erflater of schenker een zelfde plaats innemen. Daarom wordt voorgesteld de faciliteit ook van toepassing te laten zijn voor de verkrijging van dergelijke aandelen.

De betalingsregeling kon slechts toepassing vinden voor zover onvoldoende “niet-ondernemingsvermogen” aanwezig was om de verschuldigde belasting te voldoen. Daarbij werd echter onvoldoende rekening gehouden met privévermogen dat niet eenvoudig te gelde kon worden gemaakt, zoals een woon/winkel pand. Bij invoering van het aanmerkelijk belangregime in de inkomstenbelasting is de faciliteit van de bedrijfsopvolging uitgebreid en versoepelt, waardoor bepaald privévermogen werd uitgezonderd van het “niet-ondernemingsvermogen”. Een voorbeeld van “niet ondernemingsvermogen” was de woning van erflater die nog door de langstlevende werd bewoond. Ook werd de gedachte achter de bedrijfsopvolgingsregeling nog eens herhaald. Vanuit het algemeen sociaal-economisch belang is het onwenselijk dat een onderneming die overgaat door vererving moet worden gestaakt of geforceerd moet worden verkocht zonder dat de bedrijfsresultaten daar aanleiding toe geven, met als gevolg een verlies aan werkgelegenheid en economische diversiteit.

Met ingang van 1 januari 2002 is de bedrijfsopvolgingsregeling opgenomen in de Successiewet 1956 ter vervanging van de regeling in de invorderingssfeer die was neergelegd in artikel 25 en artikel 26 IW 1990. De bepalingen van de bedrijfsopvolging werden neergelegd in artikel 35b en artikel 35c SW 1956. Het doel bleef ongewijzigd: het wegnemen van fiscale belemmeringen bij bedrijfsopvolgingen krachtens schenking of erfopvolging.

Met ingang van 1 januari 2010 is de regeling fundamenteel gewijzigd en is de regeling opgenomen in haar huidige vorm. Slechts reële bedrijfsopvolging wordt nog gefaciliteerd en eisen worden gesteld aan de erflater of schenker aan de ene kant en de verkrijger aan de andere kant. Bij deze herziening heeft de bedrijfsopvolgingsregeling vanaf 2010 een nieuwe wettelijke structuur gekregen. De gehele regeling is terug te vinden in hoofdstuk IIIA van de SW 1956 in de artikelen 35b tot en met 35e. Het begrip bedrijfsopvolging is vanaf 2010 ook in de wet verankerd in artikel 35b lid 5 SW 1956 en daaronder wordt sindsdien verstaan:

“(…) een verkrijging van ondernemingsvermogen als bedoeld in artikel 35c, van een erflater of schenker die voldoet aan de bezitstermijn als bedoeld in artikel 35d, mits de verkrijger gedurende vijf jaren voldoet aan het voortzettingvereiste, bedoeld in artikel 35e.”

2. Algemene beschrijving

Zoals reeds in de inleiding benoemd is in de Wet IB 2001 alsook in de SW 1956 een regeling opgenomen om de bedrijfsopvolging fiscaal vriendelijk te kunnen laten plaatsvinden. De regelingen in de Wet IB 2001 en SW 1956 hebben vele gelijkenissen maar kennen ook enkele verschillen. Hierna bespreken wij de basis van de regelingen zoals opgenomen in de Wet IB 2001 en SW 1956.

Beide faciliteiten voor de bedrijfsopvolging gelden slechts voor reële bedrijfsopvolgingen. Om dit te waarborgen is in beide regelingen als voorwaarde gesteld dat de bedrijfsopvolgingsregeling slechts geldt voor zover sprake is van ondernemingsvermogen. Wanneer in dit artikel gesproken wordt over ondernemingsvermogen, wordt ondernemingsvermogen bedoeld als omschreven in artikel 35c SW 1956. In onze tweede bijdrage van deze artikelenreeks zullen wij nader ingaan op het begrip ondernemingsvermogen. Hierna zullen wij allereerst ingaan op de bedrijfsopvolgingsregeling in de inkomstenbelasting (3.1) en aansluiting in de successiewet (3.2).

2.1. De bedrijfsopvolgingsregeling in de Wet IB 2001

Voor de overdracht van een onderneming zijn in de Wet IB 2001 faciliteiten opgenomen. De regeling voor de overdracht van een “Box 1 onderneming” (bijvoorbeeld de eenmanszaak) is opgenomen in artikel 3.62 en artikel 3.63 Wet IB 2001. In deze bijdrage gaan wij in op de overdracht van “Box 2 ondernemingen”, en gaan wij niet verder in op de overdracht van een Box 1 onderneming. De bedrijfsopvolgingsregeling voor Box 2 ondernemingsvermogen dat wordt gehouden via een aanmerkelijk belang, is opgenomen in de artikelen 4.17a tot en met 4.17c Wet IB 2001. De overdracht van ondernemingsvermogen kan plaatsvinden krachtens erfrecht of krachtens schenking.

2.1.1. Doorschuifregeling

De faciliteit in de Wet IB 2001 is feitelijk een doorschuifregeling. Bij een overdracht van een aanmerkelijk belang zou normaliter afgerekend moeten worden in de inkomstenbelasting (Box 2) omdat sprake is van een vervreemding van het aanmerkelijk belang. Onder voorwaarden wordt de verkrijgingsprijs van het gehouden aanmerkelijk belang doorgeschoven naar de verkrijger van het belang, en hoeft door de vervreemder niet te worden afgerekend. Voor de verkrijger van het aanmerkelijk belang wordt de verkrijgingsprijs dan op grond van artikel 4.19 lid 2 Wet IB 2001 vastgesteld op de verkrijgingsprijs van de overdrager.

2.1.2. Voorwaarden overgang onder erfrecht

Bij een overgang onder erfrecht van ondernemingsvermogen dat wordt gehouden middels een aanmerkelijk belang, kan de bedrijfsopvolgingsregeling van toepassing zijn. Er dient hiervoor te worden voldaan aan de volgende cumulatieve voorwaarden:

i De vennootschap waar het belang betrekking op heeft, drijft een onderneming;

ii. De aandelen behoren niet tot een aanmerkelijk belang op grond van artikel 4.10 Wet IB 2001 (meetrekregeling aanmerkelijk belang);

iii. De verkrijger is binnenlands belastingplichtig en het belang behoort niet tot zijn ondernemings- of resultaatsvermogen.

Doorgaans zal bij een structuur gebruik worden gemaakt van een holding en een werkmaatschappij. Indien de aandelen van de holding overgaan, wordt niet (direct) voldaan aan de hiervoor opgenomen eerste voorwaarde dat de vennootschap waarvan de aandelen overgaan (d.w.z. de holding), een onderneming drijft. Immers, de daadwerkelijke onderneming wordt gedreven door de werkmaatschappij. Voor deze ondernemingseis is een nadere bepaling opgenomen in artikel 4.17a lid 5 Wet IB 2001. Deze bepaling houdt in dat, om te bepalen of sprake is van een onderneming op het niveau van de holdingmaatschappij, de bezittingen en schulden van alle vennootschappen waarin de erflater – via de holdingmaatschappij – een indirect aanmerkelijk belang heeft, worden toegerekend aan de holdingmaatschappij. Ook indien een indirect belang van minder dan 5% maar meer dan 0,5% in een vennootschap wordt gehouden, kunnen de bezittingen en schulden worden toegerekend indien dit belang is verwaterd door vererving, huwelijksvermogensrecht of schenking.

Wanneer sprake is van een aanmerkelijk belang dat bestaat uit cumulatief preferente aandelen, kan de bedrijfsopvolgingsregeling onder voorwaarden eveneens van toepassing zijn. Hier gaan wij in ons volgende artikel met betrekking tot de kwalificatie van ondernemingsvermogen nader op in. Naast de bovengenoemde voorwaarden is het ook nog van belang dat, indien sprake is van de verkrijging onder erfrecht krachtens een bijzondere titel, de overgang van het belang binnen twee jaar heeft plaatsgevonden.

2.1.3. Voorwaarden overgang door schenking

De overdracht van een belang in een onderneming krachtens schenking is ook gefaciliteerd in de Wet IB 2001. De hiervoor genoemde voorwaarden onder 3.1.2 gelden ook bij een overgang middels schenking. Daarnaast geldt als extra voorwaarde dat de verkrijger voor ten minste 36 maanden voorafgaande aan de schenking in dienstbetrekking moet zijn geweest van de vennootschap waarop het belang betrekking heeft. Met deze aanvullende eis wordt invulling gegeven aan de gewenste duurzame betrokkenheid van de verkrijger bij de onderneming die wordt overgedragen, zodat slechts reële bedrijfsopvolgingen worden gefaciliteerd. Opmerkelijk is dat een dienstbetrekking na de schenking niet verder is vereist en tevens dat er geen nadere voorwaarden worden gesteld aan de invulling van de dienstbetrekking.

2.2. De bedrijfsopvolgingsregeling in de SW 1956

De faciliteiten in de schenk- en erfbelasting voor de overdracht van een belang in een onderneming zijn opgenomen in artikel 35b tot en met artikel 35e SW 1956. Zoals eerder besproken, is ook de faciliteit in de SW 1956 gericht op de overdracht van ondernemingsvermogen. De bedrijfsopvolgingsregeling in de SW 1956 is in beginsel van toepassing op:

i. de verkrijging van een onderneming als bedoeld in artikel 3.2 Wet IB 2001;

ii. een medegerechtigdheid als bedoeld in artikel 3.3, eerste lid onderdeel a Wet IB 2001;

iii. vermogensbestanddelen die behoren tot een aanmerkelijk belang als bedoeld in afdeling 4.3 Wet IB 2001, mits het lichaam waarop het aanmerkelijk belang betrekking heeft een onderneming drijft of een medegerechtigdheid houdt als hiervoor benoemd;

iv. onroerende zaken die bij de overdrager behoorden tot een werkzaamheid als bedoeld in artikel 3.92 Wet IB 2001, mits deze dienstbaar zijn aan de onderneming van een lichaam zoals hiervoor benoemd en de verkrijger tevens een belang in de onderneming krijgt waaraan de onroerende zaken ter beschikking worden gesteld.

Het is niet nodig dat de verkrijger van vermogensbestanddelen die tot een aanmerkelijk belang behoren zelf ook een aanmerkelijk belang verkrijgt. Indien een aanmerkelijk belang wordt overgedragen dat bestaat uit cumulatief preferente aandelen, dan is de faciliteit in de SW 1956 slechts onder voorwaarden van toepassing. Wij verwijzen ook naar onze nadere beschouwing van de faciliteiten voor cumprefs in ons volgende artikel.

2.2.1. Voorwaardelijke vrijstelling

De bedrijfsopvolgingsregeling in de SW 1956 is een voorwaardelijke vrijstelling van de te betalen schenk- of erfbelasting. De eerste € 1.084.851 (2019) aan verkregen ondernemingsvermogen is volledig vrijgesteld. Wanneer de waarde van het verkregen belang aan ondernemingsvermogen hoger is, dan is het meerdere voor 83% vrijgesteld. Dit betekent dat, uitgaande van een tarief van 20% schenk- of erfbelasting, de effectieve heffing slechts 3,4% is over de verkrijging boven de € 1.084.851.

De waarde van de verkregen onderneming wordt op basis van artikel 21 lid 13 SW 1956 gesteld op de waarde going concern of hogere liquidatiewaarde. Artikel 35b lid 1 sub b SW 1956 geeft een vrijstelling voor het verschil indien de liquidatiewaarde hoger is dan de waarde going concern.

De verkrijger kan op grond van artikel 35b lid 2 jo. artikel 25 lid 12 IW 1990 naast de vrijstelling ook nog 10 jaar uitstel van betaling krijgen over de te betalen schenk- of erfbelasting. Dit uitstel van betaling is slechts op verzoek en is rentedragend.

2.2.2. Subjectieve onderneming

De vrijstelling van de eerste € 1.084.851 aan ondernemingsvermogen geldt per objectieve onderneming en niet per verkrijger. Dit houdt in dat wanneer er meerdere verkrijgers zijn van hetzelfde ondernemingsvermogen, zij de vrijstelling naar rato van het verkregen belang moeten verdelen. Ook in geval van een gefaseerde overdracht van de onderneming kan slechts eenmalig gebruik worden gemaakt van de vrijstelling tot € 1.084.851.

Ook in de successiewet geldt een goedkeuring voor de situatie dat een belang in een holdingmaatschappij wordt overgedragen en niet het directe belang in de werkmaatschappij. Net als bij de faciliteit in de Wet IB 2001, geldt in de SW 1956 dat bezittingen en schulden van vennootschappen waarin een indirect aanmerkelijk belang wordt gehouden via de vennootschap waarvan de aandelen worden overgedragen, mogen worden toegerekend aan de vennootschap waarin het belang wordt overgedragen.

2.2.3. Bezits- en voortzettingstermijn

Er kan slechts een beroep op de bedrijfsopvolgingsregeling in de SW 1956 worden gedaan indien door de overdrager wordt voldaan aan de bezitstermijn. De bezitstermijn is opgenomen in artikel 35d lid 1 SW 1956. Voor een erflater geldt een verplichte bezitstermijn van 1 jaar, voor een schenker een verplichte termijn van 5 jaar.

De bedrijfsopvolgingsregeling is bedoeld om reële bedrijfsopvolging te faciliteren. Om dit te waarborgen is in de faciliteit in de SW 1956 een voortzettingstermijn opgenomen in artikel 35e SW 1956. De vrijstelling van de schenk- en erfbelasting is in beginsel slechts voorwaardelijk. Wanneer door de verkrijger voldaan wordt aan de voortzettingstermijn wordt de vrijstelling definitief. Om te voldoen aan de voortzettingstermijn mag de verkrijger het verkregen belang (d.w.z. de aandelen) gedurende 5 jaar na de verkrijging niet vervreemden. Ook dient de onderliggende onderneming waarop de aandelen zien gedurende deze tijd te worden voortgezet. Indien binnen 5 jaar het belang wordt vervreemd, of de onderneming wordt gestaakt, dan zal de vrijstelling naar rato van de vervreemding of staking worden ingetrokken.

Wij gaan in onze derde bijdrage van dit drieluik uitgebreid in op de bezits- en voortzettingstermijn in het kader van de bedrijfsopvolgingsregeling. Belangrijk om aan te tekenen is dat slechts de bedrijfsopvolgingsregeling in de SW 1956 een bezits- en voortzettingstermijn kent. De bedrijfsopvolgingsregeling in de Wet IB 2001 heeft geen bezits- en voortzettingstermijn.

2.3. Verzoek

De bedrijfsopvolgingsregeling in de Wet IB 2001 en de SW 1956 is slechts van toepassing op verzoek. Voor de Wet IB 2001 moet dit verzoek worden gedaan namens de gezamenlijke belastingplichtigen (overdrager en verkrijger), en moet het verzoek worden ingediend voordat de aanslag voor het desbetreffende jaar is opgelegd. Het verzoek voor de schenk- of erfbelasting wordt gedaan door de verkrijger, gelijktijdig met het indienen van de aangifte schenk- of erfbelasting.

3. Aandachtspunten

3.1. Opvallende verschillen bedrijfsopvolgingsregeling in de Wet IB 2001 en SW 1956

In de Wet IB 2001 is de voorwaarde opgenomen dat bij een verkrijging van een belang in een onderneming krachtens schenking, de bedrijfsopvolgingsregeling slechts van toepassing is indien de verkrijger voor ten minste 36 maanden voorafgaande aan de verkrijging in dienst is geweest bij de onderneming. De bedrijfsopvolgingsregeling in de SW 1956 kent deze voorwaarde niet. Om het slechts faciliteren van een reële bedrijfsopvolging te borgen heeft de SW 1956 als tegenhanger de bezits- en voortzettingstermijn.

In tegenstelling tot de regeling in de SW 1956, kent de bedrijfsopvolgingsregeling in de Wet IB 2001 een regeling voor overnamevorderingen. Hierdoor wordt een overnamevordering op de verkrijger van het belang in de onderneming, onder voorwaarden gelijkgesteld met ondernemingsvermogen. Deze vordering kan dan ook kwalificeren voor de bedrijfsopvolgingsregeling in de Wet IB 2001 bij de overgang krachtens erfrecht. Een overnamevordering kwalificeert slechts als deze zijn oorsprong kent voor 2010.

Een vermogensbestanddeel dat ter beschikking is gesteld aan de onderneming (tbs-vermogen), kan via een schenking of nalatenschap overgaan met toepassing van de bedrijfsopvolgingsregeling in de SW 1956. De bedrijfsopvolgingsregeling in de Wet IB 2001 kent echter geen goedkeuring voor tbs-vermogen wanneer dit overgaat middels een schenking. Er kan onder voorwaarden wel uitstel van betaling worden gekregen. Bij een overgang van tbs-vermogen krachtens erfrecht is het wel mogelijk om de verkrijgingsprijs door te schuiven.

3.2. Verdeling huwelijksgoederengemeenschap

Bij overlijden van één van de partners in een huwelijksgoederengemeenschap, kan het zo geregeld zijn dat het volledige ondernemingsvermogen wordt toebedeeld aan de nalatenschap van die partner, inclusief de aandelen die toebedeeld zouden moeten worden aan de langstlevende partner. Deze verdeling van de huwelijksgoederengemeenschap, kan onder voorwaarden geruisloos plaatsvinden. Hierbij wordt de langstlevende voor de toepassing van de bedrijfsopvolgingsregeling ook als erflater aangemerkt. De verdeling van de huwelijksgoederengemeenschap moet dan wel binnen twee jaar na overlijden plaatsvinden.

3.3. Verkrijging vordering op medeverkrijger

Bij de verdeling van een nalatenschap met meerdere erfgenamen, kan het voorkomen dat geregeld is dat de onderneming slechts wordt toebedeeld één van de verkrijgers, omdat dit de beoogde bedrijfsopvolger is. Om de andere erfgenamen niet te benadelen, kan aan de andere verkrijger(s) krachtens erfrecht een vordering worden toebedeeld op de medeverkrijger die wel ondernemingsvermogen heeft verkregen (onderbedelingsvordering). De verkrijger van het ondernemingsvermogen heeft volledig recht op de toepassing van de bedrijfsopvolgingsregeling in de SW 1956. De verkrijger van de onderbedelingsvordering op de medeverkrijger heeft geen recht op toepassing van de bedrijfsopvolgingsregeling in de SW 1956 omdat deze geen daadwerkelijk ondernemingsvermogen verkrijgt, maar slechts een vordering. Als tegemoetkoming kan de verkrijger van de vordering dan nog wel in aanmerking komen voor een betalingsregeling voor de verschuldigde erfbelasting.

3.4. Schenking onderlangs / bovenlangs

Als wij kijken naar de in de inleiding opgenomen structuur, kan er ook voor worden gekozen om in plaats van de aandelen in de holding zelf te schenken, de aandelen in de werkmaatschappij te schenken aan (een holding van) de kinderen (schenking onderlangs). De verkoop door een holding van de werkmaatschappij aan de (vennootschap van de) opvolger tegen een onzakelijke prijs leidt tot een regulier voordeel bij de aanmerkelijk belang houder van de aandelen in de holding. Fiscaal wordt dit namelijk beschouwd als een uitkering van de aandelen aan de aanmerkelijk belang houder, gevolgd door een schenking van de aandelen.

Voor deze situatie is de faciliteit in de inkomstenbelasting beperkter. Dit komt omdat de doorschuifregeling bij schenking aanknoopt bij het vervreemdingsbegrip. Door de eerdere uitkering van de aandelen is de verkrijgingsprijs bij de schenker reeds gesteld op de waarde economisch verkeer op het moment van uitkeren van de aandelen. Hierdoor kan in geval van deze zogenoemde schenking onderlangs de doorschuifregeling van artikel 4.17c Wet IB 2001 geen toepassing vinden. Er is wel een betalingsregeling opgenomen voor dergelijke gevallen.

Voor de schenkbelasting geldt dat op grond van een besluit de vrijstelling wel kan worden toegepast. Voor het geval de holding de aandelen om niet overdraagt (de schenking onderlangs) aan de bedrijfsopvolger geldt voor de schenkbelasting dat de vrijstelling uit de SW 1956 alsnog van toepassing is ondanks dat geen sprake is van een directe schenking door de aanmerkelijk belanghouder aan de bedrijfsopvolger.

4. Toekomst

De huidige faciliteiten voor de bedrijfsopvolging in de Wet IB 2001 en de SW 1956 zijn zonder meer ruim te noemen. Dit is in de afgelopen jaren ook opgevallen bij diverse Kamerleden en adviseurs. De faciliteiten zijn bij diverse rechters getest op doelmatigheid en evenredigheid, maar tot op heden hebben de faciliteiten in hun huidige vorm stand weten te houden. In 2014 is de huidige bedrijfsopvolgingsregeling geëvalueerd door het SEO in opdracht van het ministerie van Economische Zaken. Destijds was één van de conclusies al dat de huidige regelingen ook een discriminatoire kant hebben en dat een uitstelregeling in de Invorderingswet 1990 mogelijk al voldoende zou zijn om bedrijfsoverdrachten te stimuleren en te waarborgen.

Recent is er weer gesproken over een hernieuwde evaluatie van de bedrijfsopvolgingsregelingen. Ook ditmaal werden de budgettaire effecten van de regelingen weer als een argument genoemd om de regelingen aan te passen.

Het is dan ook onmogelijk om te voorspellen hoe lang de huidige regelingen in hun huidige vorm nog zullen blijven bestaan. Wanneer de regelingen aangepast worden, lijkt het ons echter waarschijnlijk dat deze eerder versoberd zullen worden dan verder uitgebreid. Voor de adviseur van het familiebedrijf is het belangrijk om hier rekening mee te houden.

5. Conclusie

Een belangrijk onderdeel van de fiscale planning bij familiebedrijven is de overdracht van de onderneming naar de volgende generatie. Hierbij bestaan er interessante regelingen om de belastingheffing zoveel als mogelijk te voorkomen bij de overdracht van een reële onderneming. Vanuit het algemeen sociaaleconomisch belang is het namelijk onwenselijk dat een onderneming die overgaat door vererving of schenking moet worden gestaakt of geforceerd moet worden verkocht, zonder dat de bedrijfsresultaten daar aanleiding toe geven. Al in 1845 was daartoe een eerste regeling opgenomen die erin voorzag dat de betaling van de verschuldigde belasting bij een overdracht van een onderneming kon worden uitgesteld danwel kon worden kwijtgescholden. Sindsdien zijn in de wet inkomstenbelasting en de successiewet (steeds) uitgebreide(re) regelingen opgenomen om reële bedrijfsopvolging te faciliteren. Deze faciliteiten hebben nog altijd het uitgangspunt dat belastingheffing de overdracht naar de volgende generatie niet mag belemmeren.

Zo nu en dan worden de regelingen voor de bedrijfsopvolging weer tegen het licht gehouden. Het is nog maar de vraag hoe lang deze regelingen in hun huidige vorm stand zullen houden. In onze volgende bijdragen gaan wij nader in op de specifieke voorwaarden van de huidige bedrijfsopvolgingsregeling in de Wet IB 2001 en SW 1956.

Voor het volledige artikel zoals deze is gepubliceerd in het Fiscaal Praktijkblad op 19 april 2019 klikt u hier.